Thuế là một công cụ quan trọng để Nhà Nước tăng nguồn thu ngân sách cũng như quản lý và hạn chế các hiện tượng tiêu cực trong nền kinh tế. Thuế cũng đồng thời là nghĩa vụ của doanh nghiệp trong việc đáp trả lại cộng đồng đã tạo điều kiện cho mình kinh doanh và sinh lợi.

Về cơ bản, nghĩa vụ thuế của một công ty có vốn đầu tư nước ngoài gồm các loại thuế sau:

Thuế môn bài

Thuế môn bài là loại thuế được thu hằng năm đối với các doanh nghiệp và hộ kinh doanh. Ngoài tác dụng đem lại nguồn thu, thuế môn bài giúp cơ quan quản lý nhà nước nắm được tình hình hoạt động của các chủ thể kinh doanh trong nền kinh tế. Thuế môn bài được quy định cụ thể tại Thông tư 302/2016/TT-BTC có hiệu lực từ ngày 01/01/2017.

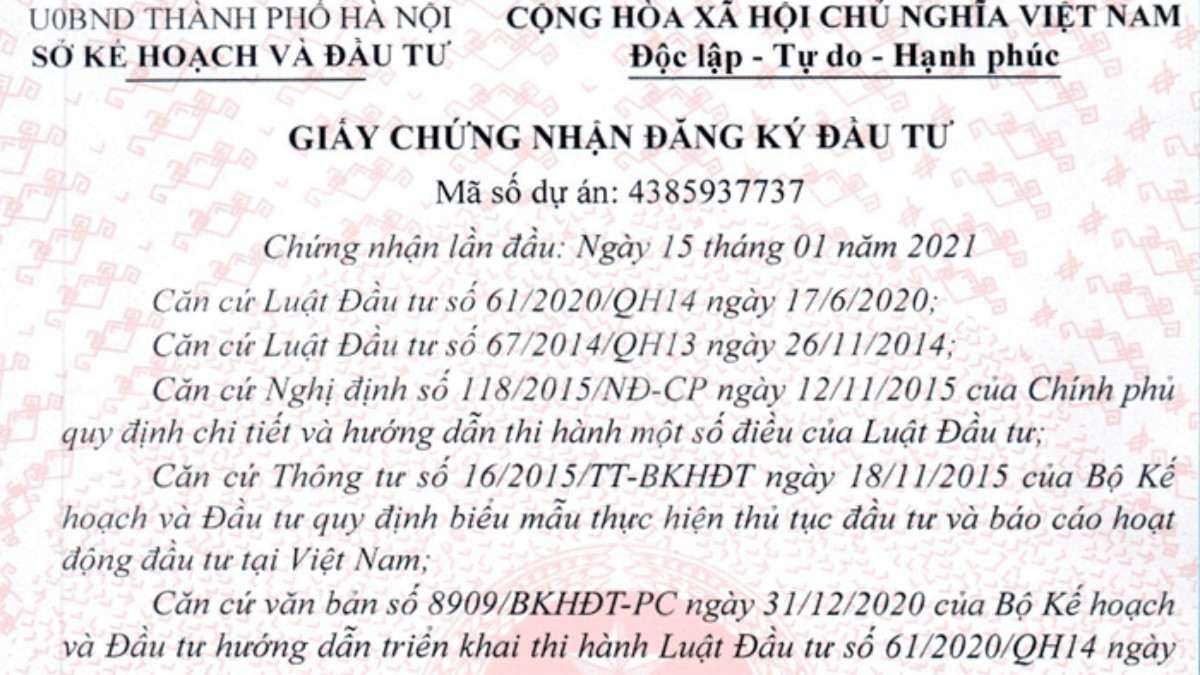

Đối với Doanh nghiệp có vốn đầu tư nước ngoài thì vốn đăng ký được xác định là vốn đầu tư và tùy theo số vốn được ghi nhận trên Giấy phép đầu tư mà sẽ có mức thuế môn bài khác nhau:

Đơn vị: đồng

| Bậc thuế môn bài | Vốn đăng ký | Mức thuế (Đồng/năm) |

| – Bậc 1 | Trên 10 tỷ | 3.000.000 |

| – Bậc 2 | Dưới 10 tỷ | 2.000.000 |

| – Bậc 3: Đối với các đơn vị phục thuộc: Chi nhánh, văn phòng đại diện, địa điểm kinh doanh, đơn vị sự nghiệp, tổ chức kinh tế khác. | 1.000.000 |

Thuế thu nhập doanh nghiệp:

Thuế thu nhập doanh nghiệp là loại thuế đánh vào phần thu nhập từ hoạt động sản xuất kinh doanh và phần thu nhập khác của doanh nghiệp. Thu nhập khác thường là phần thu nhập từ việc chuyển nhượng tài sản và các quyền tài sản.

Cách tính thuế:

Thuế thu nhập doanh nghiệp phải nộp = [Thu nhập chịu thuế – (Thu nhập miễn thuế + Lỗ kết chuyển từ năm trước)] × Thuế suất

Thu nhập chịu thuế = Doanh thu – Khoản chi được trừ + Thu nhập khác)

Từ ngày 01 tháng 01 năm 2016, mức thuế suất để tính thuế thu nhập doanh nghiệp là 20%.

Thuế giá trị gia tăng:

Thuế giá trị gia tăng là loại thuế đánh vào phần giá trị tăng thêm của hàng hóa, dịch vụ trong suốt quá trình sản xuất, lưu thông và phân phối. Tuy nhiên, không phải tất cả các hàng hóa, dịch vụ đều là đối tượng chịu thuế. Những hàng hóa, dịch vụ được quy định tại Điều 5 Luật Thuế giá trị gia tăng không phải chịu thuế.

Có hai phương pháp tính thuế:

- Phương pháp khấu trừ:

Thuế giá trị gia tăng phải nộp = Thuế giá trị gia tăng đầu vào – Thuế giá trị gia tăng đầu ra được khấu trừ

- Phương pháp trực tiếp:

Thuế giá trị gia tăng phải nộp = Giá trị gia tăng của hàng hóa, dịch vụ bán ra × Thuế suất thuế giá trị gia tăng

Thuế suất thuế giá trị gia tăng có ba mức: 0%, 5% và 10%, tùy theo nhóm hàng hóa, dịch vụ được quy định tại Điều 10 Luật Thuế giá trị gia tăng.

Thuế tiêu thụ đặc biệt:

Thuế tiêu thụ đặc biệt là loại thuế gián thu đánh vào người tiêu dùng các sản phẩm, dịch vụ xa xỉ, không cần thiết cho cuộc sống hằng ngày, hoặc các lĩnh vực mà Nhà Nước muốn hạn chế. Công ty có vốn nước ngoài nếu kinh doanh các sản phẩm, dịch vụ thuộc quy định tại Điều 2 Luật Thuế tiêu thụ đặc biệt thì phải đóng loại thuế này.

Cách tính thuế:

Thuế tiêu thụ đặc biệt = Giá tính thuế × Thuế suất

Trong đó, giá tính thuế là giá bán ra, giá cung ứng dịch vụ chưa có thuế tiêu thụ đặc biệt, chưa có thuế bảo vệ môi trường và chưa có thuế giá trị gia tăng. Thuế suất thuế tiêu thụ đặc biệt dao động từ 15% – 65% tùy loại hàng hóa và dịch vụ.

Thuế xuất nhập khẩu:

Nếu một công ty có vốn đầu tư nước ngoài thực hiện hành vi xuất khẩu, nhập khẩu hàng hóa thì có nghĩa vụ nộp thuế xuất nhập khẩu.

Có ba phương pháp tính thuế xuất khẩu nhập khẩu:

- Phương pháp tỷ lệ phần trăm:

Xác định thuế theo phần trăm (%) của trị giá tính thuế hàng hóa xuất khẩu, nhập khẩu.

Cách tính: Trị giá tính thuế × Thuế suất

Thuế suất ưu đãi và thuế suất ưu đãi đặc biệt được quy định cụ thể trong biểu thuế giữa Việt Nam và các quốc gia có thỏa thuận ưu đãi. Thuế suất thông thường được ban hàng kèm theo Quyết định số 36/2016. Nếu hàng hóa không thuộc danh mục thuế suất thông thường thì áp dụng mức thuế suất 150%.

- Phương pháp tuyệt đối:

Ấn định số tiền thuế nhất định trên một đơn vị hàng hóa xuất khẩu, nhập khẩu.

Cách tính: Số lượng hàng hóa thực tế xuất/nhập khẩu × Mức thuế tuyệt đối quy định trên một đơn vị hàng hóa tại một thời điểm

- Phương pháp hỗn hợp: Áp dụng đồng thời hai phương pháp trên.

Cách tính: Tổng tiền thuế tính theo tỷ lệ phần trăm + Tổng tiền thuế tính theo phương pháp tuyệt đối.

Dịch vụ của Luật Đăng Quang về tư vấn pháp luật thuế cho công ty có vốn đầu tư nước ngoài tại Việt Nam

- Tư vấn các vấn đề liên quan đến vay vốn nước ngoài, vay vốn của công ty mẹ, đăng ký khoản vay với ngân hàng nhà nước;

- Tư vấn mở tài khoản chuyển vốn, tài khoản góp vốn cho công ty có vốn đầu tư nước ngoài sau khi thành lập

- Tư vấn thủ tục chuyển lợi nhuận ra nước ngoài cho công ty có vốn đầu tư nước ngoài

- Hướng dẫn, thực hiện kê khai hồ sơ thuế cho công ty có vốn đầu tư nước ngoài mới thành lập;

- Thay mặt khách hàng làm việc với cơ quan thuế liên quan đến kê khai thuế ban đầu, thủ tục in và đặt in hóa đơn lần đầu;

- Đặt in hóa đơn theo yêu cầu của công ty có vốn đầu tư nước ngoài;

- Đăng ký chữ ký số và nộp thuế điện tử cho công ty có vốn đầu tư nước ngoài;

- Tư vấn tổng thể kế toán thuế cho công ty có vốn đầu tư nước ngoài theo quý, theo tháng, theo năm

- Kê khai và nộp các loại báo cáo, thuế theo tháng, quý, năm, quyết toán các loại thuế cho công ty có vốn đầu tư nước ngoài:

- Lập và hoàn thiện hệ thống sổ sách kế toán cho công ty có vốn đầu tư nước ngoài theo quy định của pháp luật hiện hành;

- Tư vấn tổng thể các vấn đề liên quan đến thuế giá trị gia tăng, thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân,…

- Tư vấn điều chỉnh cho doanh nghiệp những sai sót trong hoạt động kế toán, thuế của doanh nghiệp;

- Tư vấn hoạch định chiến lược tài chính, cân đối chi phí hợp lý trong hoạt động kinh doanh của công ty có vốn đầu tư nước ngoài;

- Đại diện cho khách hàng làm việc và giải trình các vấn đề kê khai, báo cáo thuế với cơ quan nhà nước;

- Tư vấn các vấn đề liên quan đến vay vốn nước ngoài, vay vốn của công ty mẹ, đăng ký khoản vay với ngân hàng nhà nước;

- Tư vấn mở tài khoản chuyển vốn, tài khoản góp vốn cho công ty có vốn đầu tư nước ngoài sau khi thành lập

- Tư vấn thủ tục chuyển lợi nhuận ra nước ngoài cho công ty có vốn đầu tư nước ngoài

Việc thực hiện nghĩa vụ thuế, góp vốn, mở tài khoản vốn là vấn đề không hề dễ dàng do có nhiều loại thuế được quy định và các thủ tục phải tuân theo. Nếu các công ty có vốn đầu tư nước ngoài gặp khó khăn hoặc cần thêm thông tin tư vấn liên quan đến thuế và thủ tục nộp thuế, xin Quý khách vui lòng liên hệ Luật Đăng Quang để biết thêm chi tiết.